NEWSLETTER JURIDIQUE ET FISCALE – 1er trimestre 2023

Téléchargez la Newsletter juridique et fiscale du 1er trimestre 2023

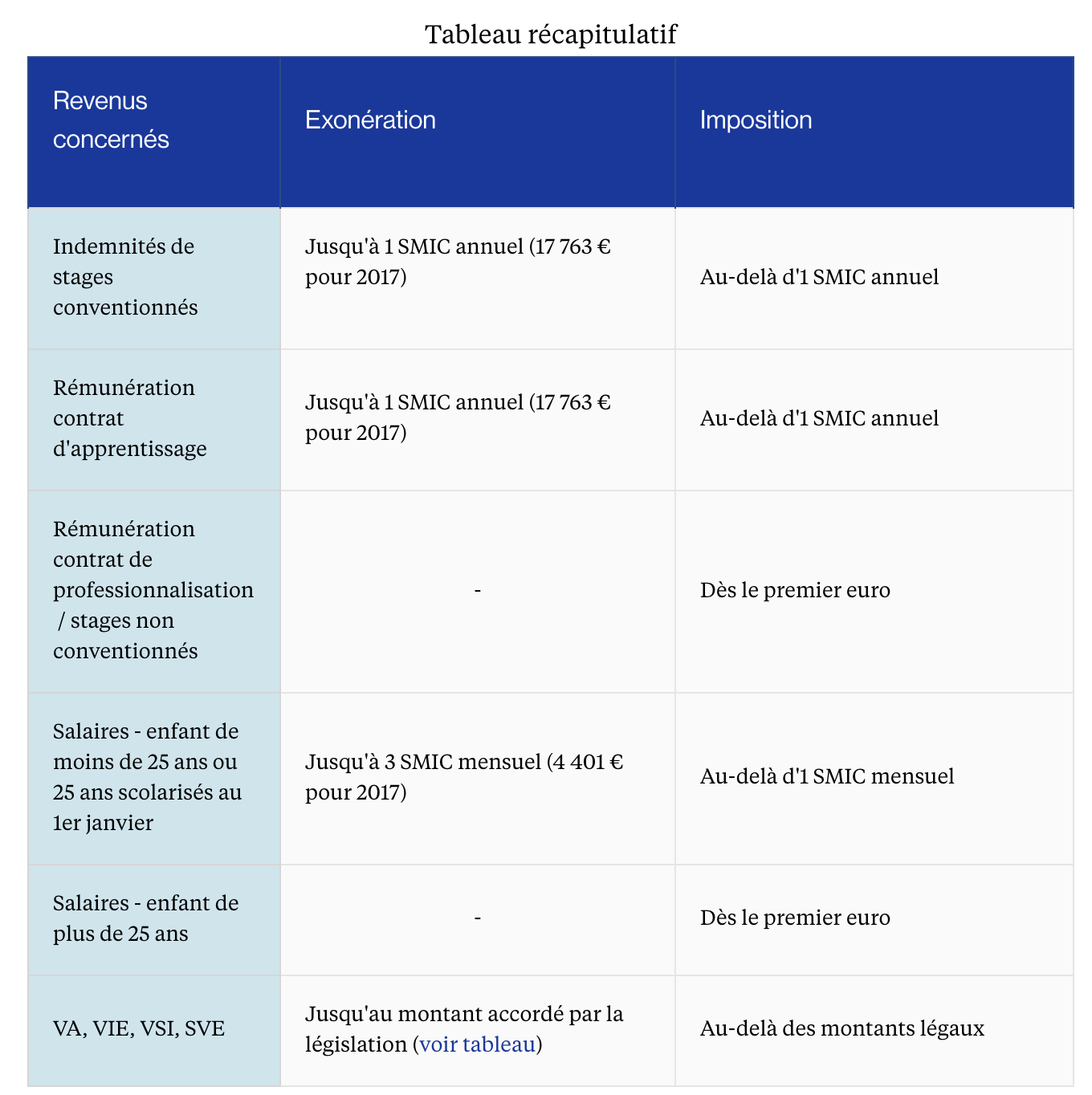

Les revenus perçus par un étudiant sont imposables dans certains cas, que l’enfant soit rattaché au foyer fiscal ou déclare seul.

Les revenus perçus par un étudiant sont imposables dans certains cas, que l’enfant soit rattaché au foyer fiscal ou déclare seul.

Les indemnités de stages conventionnés sont exonérées dans la limite d’un SMIC annuel (soit 17 763 € pour les revenus de 2017). Ce montant s’entend avant application de la déduction pour frais professionnels.

Seule la fraction supérieure à cette limite doit figurer sur la déclaration d’impôt et sont imposables.

CGI. art 81 bis

BOI-RSA-CHAMP-20-30-10-10, § 205

Ces contrats de professionnalisation permettent d’acquérir une qualification professionnelle sanctionnée par un diplôme ou certification reconnue dans une convention collective ou branche professionnelle (contrairement aux contrats d’apprentissage qui relèvent de la formation initiale).

Les titulaires de ces contrats sont des salariés à part entière

Les revenus issus d’un contrat de professionnalisation sont intégralement imposables dans les conditions de droit commun (déduction pour frais professionnels, etc.).

RM. Hage du 17 avril 2007

Sont concernées les salaires perçus :

Ne sont pas concernées les sommes versés aux agents publics (internes en médecine ou en pharmacie) ou les emplois en alternance (contrat d’apprentissage ou contrat de professionnalisation).

Ces revenus sont exonérés, sur option, dans la limite de 3 SMIC mensuel (soit 4 401 € pour les revenus de 2017). Ce montant s’entend avant application de la déduction pour frais professionnels.

Il s’agit d’une limite annuelle qui s’applique à l’ensemble des revenus perçus pendant l’année considérée (il n’y a pas lieu de proratiser cette limite si l’enfant est salarié seulement une partie de l’année).

Un étudiant de 20 ans travaille du 1er juillet au 1er août. Il perçoit un salaire de 900 €. Il bénéficie d’une exonération de 4 401 €, son salaire est donc entièrement exonéré.

Seule la fraction supérieure à cette limite doit figurer sur la déclaration d’impôt et est imposable.

Lorsque l’enfant déclare seul, le salaire perçus en généralement pré-remplie sur la déclaration 2042 qui lui est adressée, il convient de corriger le montant et d’indiquer seulement la fraction imposable.

Cette exonération est une option (elle s’applique dès lors que les revenus exonérés ne sont pas portés sur la déclaration) mais fait perdre le droit à la prime d’activité.

Lorsque l’enfant perçoit, une même année, des indemnités de stage et un salaire il bénéfice respectivement de l’exonération d’un SMIC annuel au titre des indemnités de stage ET de l’exonération de 3 SMIC mensuel au titre de son salaire.

CGI. art. 81, 36°

BOI-RSA-CHAMP-20-50-50 § 160 à 370

Ces salaires sont imposés dans les conditions ordinaires (dans la catégorie des traitements et salaires).

Les indemnités, prestations et avantages attribués dans le cadre du service civique, notamment dans le cadre d’e volontariat international en administration (VIA) ou en entreprise (VIE), le volontariat de solidarité internationale (VSI) et le service volontaire européen (SVE) sont exonérés dans la limite des montants accordés conformément à la législation (voir tableau récapitulatif du régime fiscal).

Ces indemnités n’ont pas à figurer sur la déclaration d’impôt.

Au-delà de ces montants, ces indemnités constituent un complément de revenu imposable en traitements et salaires

BOI-RSA-CHAMP-20-50-60

N’hésitez pas à nous contacter si besoin d’informations complémentaires.

Téléchargez la Newsletter juridique et fiscale du 1er trimestre 2023

Une réponse ministérielle (RM Roseren JOAN 13 novembre 2018) vient de confirmer les conditions d’exonérations d’Impôt sur la Fortune Immobilière (IFI) en cas d’exercice d’une activité de lo...