4.1.Enfant âgé de moins de 25 ans ou de 25 ans au 1er janvier

Sont concernées les salaires perçus :

-

- par un enfant agé de 25 ans maximum au 1er janvier de l’année d’imposition

-

- pendant l’année scolaire (collégien, lycéen) ou universitaire (étudiant) ou pendant les congés scolaires ou universitaires (l’enfant doit nécessairement poursuivre ses études)

-

- ou durant l’année d’achèvement des études (à la condition que l’emploi ne constitue pas une véritable activité professionnelle : embauche en CDI par exemple).

Ne sont pas concernées les sommes versés aux agents publics (internes en médecine ou en pharmacie) ou les emplois en alternance (contrat d’apprentissage ou contrat de professionnalisation).

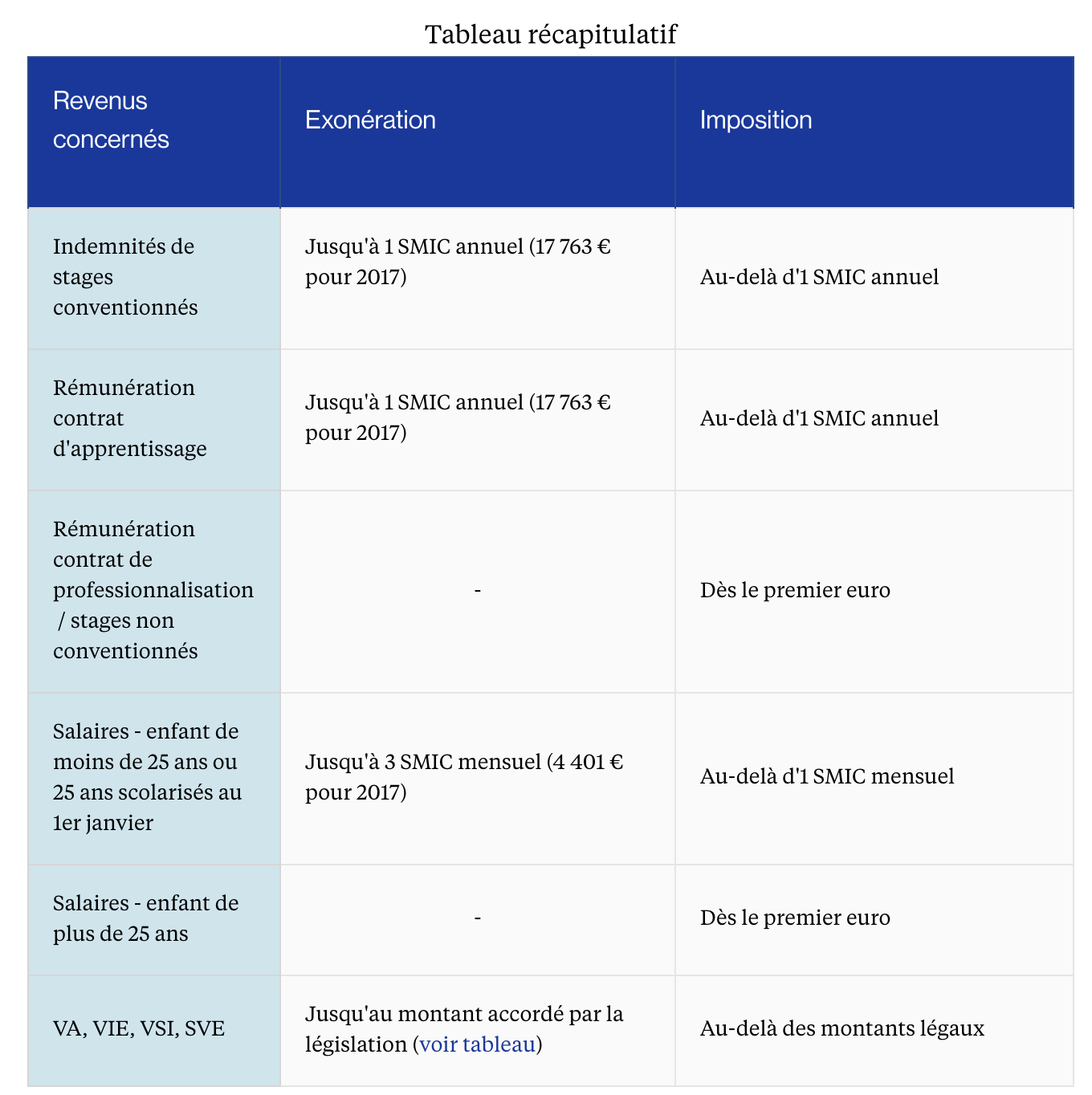

Ces revenus sont exonérés, sur option, dans la limite de 3 SMIC mensuel (soit 4 401 € pour les revenus de 2017). Ce montant s’entend avant application de la déduction pour frais professionnels.

Il s’agit d’une limite annuelle qui s’applique à l’ensemble des revenus perçus pendant l’année considérée (il n’y a pas lieu de proratiser cette limite si l’enfant est salarié seulement une partie de l’année).

Exemple :

Un étudiant de 20 ans travaille du 1er juillet au 1er août. Il perçoit un salaire de 900 €. Il bénéficie d’une exonération de 4 401 €, son salaire est donc entièrement exonéré.

Seule la fraction supérieure à cette limite doit figurer sur la déclaration d’impôt et est imposable.

Lorsque l’enfant déclare seul, le salaire perçus en généralement pré-remplie sur la déclaration 2042 qui lui est adressée, il convient de corriger le montant et d’indiquer seulement la fraction imposable.

Cette exonération est une option (elle s’applique dès lors que les revenus exonérés ne sont pas portés sur la déclaration) mais fait perdre le droit à la prime d’activité.

Remarque :

Lorsque l’enfant perçoit, une même année, des indemnités de stage et un salaire il bénéfice respectivement de l’exonération d’un SMIC annuel au titre des indemnités de stage ET de l’exonération de 3 SMIC mensuel au titre de son salaire.

CGI. art. 81, 36°

BOI-RSA-CHAMP-20-50-50 § 160 à 370

Les revenus perçus par un étudiant sont imposables dans certains cas, que l’enfant soit rattaché au foyer fiscal ou déclare seul.

Les revenus perçus par un étudiant sont imposables dans certains cas, que l’enfant soit rattaché au foyer fiscal ou déclare seul.