Pourquoi et comment investir dans la dette privée ?

Pourquoi et comment investir dans la dette privée ? Introduction à la dette privée Evolution historique du marché de la dette privée Comprendre les types de dettes privées Avantages pour l...

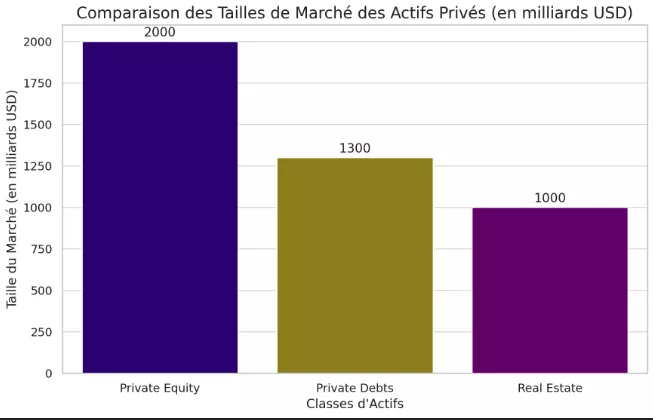

La dette privée est une alternative attractive aux financements traditionnels, offrant une flexibilité supérieure et des rendements potentiellement plus élevés. Elle fait partie de la catégorie des actifs non cotés, à l’instar du private equity ou de l’immobilier (real estate).

Pourquoi et comment y investir ?

Les acteurs de ce marché sont principalement des fonds spécialisés qui prêtent directement aux entreprises, en dehors des canaux bancaires traditionnels.

Elle se distingue du financement bancaire traditionnel et des marchés publics de capitaux par sa flexibilité et sa capacité à offrir des solutions personnalisées aux besoins spécifiques des entreprises.

La crise financière de 2008 a été un tournant, avec un durcissement des régulations bancaires au niveau mondial, poussant les entreprises vers des sources de financement alternatives.

En effet, nous avons assisté à un désengagement rapide, notamment aux Etats-Unis, des banques dans le financement des PME. Des prêts qui étaient devenus trop consommateurs de fonds propres et dont les retours étaient jugés insuffisants.

Le crédit privé a ainsi connu un appel d’air très important en se substituant aux crédit bancaires

La taille du marché de la dette privée a ainsi considérablement augmenté, passant de 300 milliards USD en 2010 à environ 1 300 milliards USD aujourd’hui, témoignant de son rôle grandissant dans l’écosystème financier.

La dette privée est donc actuellement le second actif privé derrière le Private Equity dont le marché peut être estimé à un peu plus de 2000 milliards USD.

Les principaux types incluent la dette mezzanine, senior sécurisée, et unitranche. Chaque type présente des caractéristiques spécifiques en termes de priorité de remboursement, de taux d’intérêt, et de structure de risque, offrant aux prêteurs et aux emprunteurs une variété d’options pour répondre à divers objectifs financiers.

Définition: La dette senior sécurisée est le premier niveau de dette dans la structure de capital d’une entreprise. Elle est sécurisée par des actifs ou des garanties, ce qui signifie que les prêteurs ont un droit de réclamation prioritaire sur les actifs en cas de défaut.

Caractéristiques: Offre les taux d’intérêt les plus bas parmi les dettes privées en raison de son profil de risque plus faible. Les prêteurs sont généralement remboursés en premier lors des liquidations.

Définition: La dette mezzanine est subordonnée à la dette senior mais prioritaire par rapport aux actions ordinaires en cas de liquidation. Elle est souvent utilisée pour financer des expansions ou des acquisitions.

Caractéristiques: Offre un rendement plus élevé pour compenser le risque accru. Elle peut inclure des éléments convertibles en actions, ce qui peut être attrayant pour les prêteurs désireux de participer à la croissance de l’entreprise.

Définition: La dette unitranche combine les caractéristiques de la dette senior et de la dette mezzanine en un seul instrument. Ce type de dette simplifie la structure de capital et les accords de financement.

Caractéristiques: Les termes de la dette unitranche sont généralement négociés entre l’emprunteur et un seul prêteur, offrant une plus grande flexibilité en termes de remboursement et de covenants.

Le fonds de dettes privés contrôle toute la mécanique de la structure du capital. Il n’y a pas de créancier à droite ou gauche avec qui il faudrait négocier en cas de problème.

L’emprunteur (l’entreprise) apprécie quant à lui aussi le fait de n’avoir qu’un unique interlocuteur.

Elle est particulièrement appréciée dans les transactions de leveraged buyout (LBO).. La dette unitranche représente 70% du marché de la dette privée.

Dans un environnement où le crédit bancaire se fait plus rare Les entreprises apprécient la dette privée en raison :

Cette structure est donc idéale pour les entreprises en croissance qui nécessitent des capitaux pour se développer sans être entravées par des remboursements de capital immédiats.

Les investisseurs sont attirés par les rendements compétitifs de la dette privée, souvent supérieurs à ceux des obligations traditionnelles, avec des rendements nets souscripteurs autour de 8% à 9% par an actuellement.

L’entreprise va payer :

Ces intérêts sont généralement payés de manière trimestriels et les entreprises ne peuvent rembourser par anticipation avec un délai minimum de l’ordre de 24 mois

Le souscripteur d’un fonds de dette privée peut espérer un retour de 1.6 à 1.8 sur les capitaux investis sur la durée du placement. Le capital n’est évidemment pas garanti, ni le rendement d’ailleurs !

Ces rendements sont possibles grâce à des taux d’intérêt plus élevés et des conditions de prêt adaptées au risque.

Tout investissement en dette privée comporte des risques de crédit, de marché, et de liquidité. Toutefois, avec une gestion prudente et une sélection rigoureuse des emprunteurs, ces risques peuvent être atténués, permettant aux investisseurs de bénéficier de rendements attrayants tout en conservant un profil de risque modéré.

Les sociétés financées sont généralement matures et ont en générale de faible Besoin en fonds de Roulement (BFR) ou en investissement (CAPEX).

Les fonds n’opèrent qu’au sein de secteurs très résilients (BtoB, santé, service financier, logiciel,….).

En cas de non-remboursement, le fonds pourra prendre les clés de l’entreprise. Cela arrive très rarement. Les taux de défaut ont été de 1% dans le passé. Ils sont montés à 4% en 2008. Mais qui dit défaut ne dit pas perte totale. En effet, même dans ces situations le taux de recouvrement de la dette est rarement de zéro.

Le profil de risque de la dette privée est donc vraiment intéressant.

Avec la volatilité des marchés boursiers et les faibles rendements des obligations gouvernementales, la dette privée est devenue une option de plus en plus prisée pour diversifier les portefeuilles d’investissement. Les institutions, les family offices et les investisseurs avertis se tournent vers elle pour sa capacité à offrir des rendements stables dans divers scénarios économiques.

L’étude de Goldman Sachs sur les allocations patrimoniales retenues par les Family office fait état d’une exposition de l’ordre de 4% en 2020 sur le patrimoine financier.

Les stratégies d’investissement peuvent varier de la participation à des fonds de dette privée à des investissements directs dans des prêts individuels.

L’investissement par le biais d’un fonds de dettes privées est la solution la plus confortable. Elle permet de bénéficier de l’expertise d’une équipe et d’une forte diversification.

Nos critères de sélection des fonds de dettes privées sont disponibles ici.

L’avenir de la dette privée semble prometteur, avec des innovations continues et une intégration croissante dans les stratégies de financement des entreprises et d’investissement.

À mesure que de plus en plus d’entreprises et d’investisseurs reconnaissent ses avantages, le marché de la dette privée est prêt à se développer davantage.

De la même manière, le ratio rendement risque que la dette privée offre aux investisseurs impose sa présence dans les allocations patrimoniales.

N’hésitez pas à nous contacter si besoin d’informations complémentaires.

Pourquoi et comment investir dans la dette privée ? Introduction à la dette privée Evolution historique du marché de la dette privée Comprendre les types de dettes privées Avantages pour l...

Pourquoi investir dans des fonds de private equity de co-investissement ? Définition et principe du co-investissement 1.1 Qu’est-ce que le co-investissement ? 1.2 Exemple pratique 1...